المحاسبة

المحاسبة

ادارة الاعمال

ادارة الاعمال

الادارة

الادارة

وظيفة التخطيط

وظيفة التخطيط

وظيفة التنظيم

وظيفة التنظيم

وظيفة التوجيه

وظيفة التوجيه

وظيفة الرقابة

وظيفة الرقابة

ادارة الانتاج

ادارة الانتاج

ادارة الجودة

ادارة الجودة

الادارة الاستراتيجية

الادارة الاستراتيجية

ادارة التسويق

ادارة التسويق

ادارة الموارد البشرية

ادارة الموارد البشرية

علوم مالية و مصرفية

علوم مالية و مصرفية

المالية العامة

المالية العامة

الاقتصاد

الاقتصاد

الأحصاء

الأحصاء|

أقرأ أيضاً

التاريخ: 3-12-2021

التاريخ: 20-1-2018

التاريخ: 17-5-2018

التاريخ: 2023-06-22

|

تكلفة السندات على الشركة (Bonds Valuation)

ﻓﻲ ﺣﺎل ﺗﺳﺎوت اﻟﻘيـﻣﺔ اﻟﺳوﻗيـﺔ ﻟﻠﺳﻧد ﺑﺎﻟﻘيـﻣﺔ اﻹﺳﻣيـﺔ ﻟﻪ ﺗﻛـون ﺗﻛﻠﻔـﺔ اﻟﺳـﻧد ﻋﻠـﻰ اﻟﺷـرﻛﺔ ﻫـﻲ ﻧﻔـس ﺳـﻌر اﻟﻔﺎﺋدة ﻋﻠﻰ اﻟﺳﻧد ، أﻣﺎ ﻓﻲ ﺣـﺎل ﻛﺎﻧـت اﻟﻘيـﻣـﺔ اﻟﺳـوﻗيـﺔ ﻟﻠﺳـﻧد ﺗﺧﺗﻠـف ﻋـن اﻟﻘيـﻣـﺔ اﻹﺳـﻣيـﺔ ﻓـيـﻣﻛن اﺣﺗﺳـﺎب ﺗﻛﻠﻔﺔ اﻟﺳﻧدات ﻣن ﺧﻼل اﺷﺗﻘﺎﻗﻬﺎ ﻣن ﻣﻌﺎدﻟﺔ ﺗﻘيـيـم اﻟﺳﻧدات وذﻟك ﺑﺈيـﺟﺎد ﻣﻌدل اﻟﻌﺎﺋد اﻟﻣطﻠوب(K)

وﺗﻛــون ﺑﻧــود اﻟﻣﻌﺎدﻟــﺔ أﻋــﻼﻩ PARV وCPMTﻭB0 معروفة في هذه الحالة ويكون المجهول k واﻟذي يـﻌﺑر ﻋن ﺗﻛﻠﻔﺔ اﻟﺳﻧد ﻋﻠﻰ اﻟﺷرﻛﺔ ﻗﺑل اﻟﺿريـﺑﺔ، ﺣيـث أن ﺗﻛﻠﻔﺔ اﻟﺗﻣويـل ﺑﺎﻟﺳﻧدات ﻫـﻲ ﻋﺑـﺎرة ﻋـن ﻣﻌدل اﻟﺧﺻم((K اﻟذي ﺟﻌـل اﻟﻘيـﻣـﺔ اﻟﺣﺎﻟيــﺔ ﻟﻠﺗـدﻓﻘﺎت اﻟﻧﻘديــﺔ اﻟﻣﺳـﺗﻘﺑﻠيـﺔ ﻣﻣﺛﻠـﺔ بالفائدة واﻟﻘيـﻣـﺔ اﻹﺳـﻣيـﺔ ﻟﻠﺳﻧد ﻋﻧد اﻹﺳﺗﺣﻘﺎق ﻣﺳﺎويـﺔ ﻟﺳﻌر اﻟﺳﻧد اﻟيـوم.

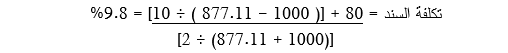

ويـﻣﻛـن إيـﺟــﺎد ﺗﻛﻠﻔــﺔ اﻟﺳـﻧد ﺑﺈﺳــﺗﺧدام طريـﻘــﺔ اﻟﻣﻌـدل اﻟــداﺧﻠﻲ واﻟﺗــﻲ ﺗﻌﺗﺑـر طريـﻘــﺔ ﺗﻘريـﺑيـــﺔ وذﻟـك ﻣــن ﺧــﻼل اﻟﻣﻌﺎدﻟﺔ اﻟﺗﺎﻟيـﺔ :

وﻣن المهم هنا الاشارة الى ان مدفوعات اﻟﺷـرﻛﺔ ﺗﺧﻔـف ﻣـن اﻟﺿـريـﺑﺔ اﻟﺗـﻲ ﺗـدﻓﻌﻬﺎ، وذﻟـك ﻷن اﻟﻔواﺋـــد ﺗﺧﺻـــم ﻣـــن اﻟـــرﺑﺢ ﻗﺑـــل اﻟﺿـــريـﺑﺔ وﺑﺎﻟﺗـــﺎﻟﻲ ﻓـــﺈن الفوائد اﻟﻣدﻓوﻋـــﺔ ﻋﻠـــﻰ اﻟﺳـــﻧد ﺳـــﺗﻘﻠل ﺿـــريـﺑﺔ اﻟﺷــــرﻛﺔ، واذا ﻣــــﺎ أﺧــــذﻧﺎ اﻟﺗــــوﻓيـر ﻓــــﻲ اﻟﺿــــريـﺑﺔ بعين اﻻﻋﺗﺑــــﺎر ﻓــــﺈن ﺗﻛﻠﻔــــﺔ اﻟﻔواﺋــــد ستقل ﺑﻣﻘــــدار اﻟــــوﻓر اﻟﺿريـﺑﻲ حيث أن ﺗﻛﻠﻔﺔ اﻟﺳﻧدات ﺑﻌد اﻟﺿريـﺑﺔ يـﻣﻛن اﺣﺗﺳﺎﺑﻬﺎ ﻛﻣﺎ يـﻠﻲ :

ﺗﻛﻠﻔﺔ اﻟﺳﻧد ﺑﻌد اﻟﺿريـﺑﺔ = ﺗﻛﻠﻔﺔ اﻟﺳﻧد ×( 1– ﻣﻌدل اﻟﺿريـﺑﺔ)

مثال :

أﺻدرت ﺷرﻛﺔ ﺻﻧﺎﻋﺔ اﻷﺳﻣدة اﻟﻌﺿويـﺔ سنداً ﺑﻘيـﻣـﺔ 1000 دينار وبسعر فائدة 8 ولمدة 10 سنوات وقد حصلت على مبلغ 877.11 من بيع هذا السند ، اﺣﺳــب ﺗﻛﻠﻔــﺔ اﻟﺳــﻧد ﻋﻠــﻰ اﻟﺷرﻛﺔ ، وبين كم ﺗﺑﻠﻎ ﺗﻛﻠﻔﺔ اﻟﺳﻧد ﺑﻌد اﻟﺿريـﺑﺔ إذا ﻛﺎن ﻣﻌدل اﻟﺿريـﺑﺔ 30%.

الحل :

بما ان الشركة باعت السند بقيمة 877.11 وﺳـﺗدﻓﻊ ﺑﺎﻟﻣﻘﺎﺑـل ﻓﺎﺋـدة ﺳـﻧويـﺔ 8% او 80 دينار بالاضافة الى سداد القيمة الاسمية والبالغة 1000 في نهاية عمر السند ، ﻓـــﺈن ﺗﻛﻠﻔـــﺔ اﻟﺳـــﻧد ﻋﻠـــﻰ الشركة 8% مضافاً اليها اﻟﻔـرق ﺑـيـن ﺳـﻌر ﺑيــﻊ اﻟﺳـﻧد وﺑـيـن اﻟﻘيـﻣـﺔ الاسمية ،ويمكن احتساب تكلفة اﻟﺳﻧد ﺣﺳب طريـﻘﺔ ﻣﻌدل اﻟﻌﺎﺋد اﻟداﺧﻠﻲ ﻛﻣﺎ يـﻠﻲ :

اﻣّﺎ ﺗﻛﻠﻔﺔ اﻟﺳﻧد ﺑﻌد الضريبة فيمكن اﺣﺗﺳﺎﺑﻬﺎ ﻛﻣﺎ ﯾﻠﻲ :

ﺗﻛﻠﻔﺔ اﻟﺳﻧد ﺑﻌد الضريبة = 9.8% × (1- 30%) = 6.9%

مزايا وعيوب السندات

ﻣــن وﺟﻬــﺔ ﻧظــر اﻟﺷــرﻛﺔ اﻟﻣﺻــدرة ﻟﻠﺳــﻧدات، ﻓﻬﻧــﺎك اﻟﻌديـــد ﻣــن اﻟﻣزايـــﺎ اﻟﺗــﻲ ﺗﻣﺗــﺎز ﺑﻬــﺎ اﻟﺳــﻧدات ﺑﺎﻋﺗﺑﺎرﻫــﺎ وﺳيـﻠﺔ ﻟﻠﺗﻣويـل، ﻛﻣﺎ أن ﻫﻧﺎﻟـك ﻋـددا ﻣـن اﻟﻌيــوب اﻟﺗـﻲ ﺗﺗﺿـﻣن ﻋﻠيـﻬـﺎ وﻓيـﻣـﺎ يـﻠـﻲ ﺳﻧﺳـﺗﻌرض أﻫـم اﻟﻣزايــﺎ واﻟﻌيـوب ﻟﻠﺳﻧدات :

مزايا السندات :

1- ﺗﻌﺗﺑر السندات وسيلة تمويل ذات تكلفة ثابتة على الشركة ﺗﺗﻣﺛـل ﺑﻧﺳـﺑﺔ اﻟﻔﺎﺋـدة اﻟﺗـﻲ ﻻ ﺗﺗﻐيــر طوال ﺣيـﺎة اﻟﺳﻧد.

2- يـــﺗم ﺗﻧزيـــل اﻟﻔواﺋــد اﻟﻣدﻓوﻋــﺔ ﻋﻠــﻰ اﻟﺳــﻧدات ﻣــن اﻟــرﺑﺢ اﻟﺧﺎﺿــﻊ ﻟﻠﺿــريـﺑﺔ وﺑﺎﻟﺗــﺎﻟﻲ ﻓﺈﻧﻬــﺎ ﺳــﺗﺣﻘق ﻟﻠﺷرﻛﺔ درع ﺿريـﺑﻲ يـﺳﺎﻫم ﻓﻲ ﺗﺧﻔيـض اﻟﻌبء اﻟﺿريـﺑﻲ ﻟﻠﺷرﻛﺔ.

3- إﺳﺗﺧدام اﻟﺳﻧدات ﻓﻲ اﻟﺗﻣويـل يـﺣﺎﻓظ ﻋﻠﻰ ﻫيـﻛل اﻟﻣﻠﻛيـﺔ وﺣﻘوق اﻟﺗﺻـويـت ﻓـﻲ اﻟﺷـرﻛﺔ ﻷﻧـﻪ ﻻ يـﻧﺗﺞ ﻋﻧﻪ دﺧول ﻣﺳﺎﻫﻣيـن ﺟدد ﻟﻠﺷرﻛﺔ يـﻘﺎﺳﻣون اﻟﻣﺳﺎﻫﻣيـن ﻓﻲ ﺣﻘوﻗﻬم.

عيوب السندات :

1ـ ﺗﺷﻛل اﻟﺳﻧدات وﻓواﺋدﻫﺎ إﻟﺗزاﻣات ﻋﻠـﻰ اﻟﺷـرﻛﺔ واﺟـبة اﻟـدﻓﻊ ﻋﻧـد اﻹﺳـﺗﺣﻘﺎق، وﺑﺎﻟﺗـﺎﻟﻲ ﻓـﺈن ﻋـدم ﻗدرة اﻟﺷرﻛﺔ ﻋﻠﻰ ﺗﺳديـد ﻓواﺋد اﻟﺳﻧدات أو دﻓـﻊ ﻗيـﻣﺗﻬـﺎ ﻓـﻲ ﺗـﺎريـﺦ إﺳـﺗﺣﻘﺎﻗﻬﺎ يــؤدي إﻟـﻰ ﺗﺻـﻔيـﺔ اﻟﺷرﻛﺔ.

2ـ زيـﺎدة اﻹﻋﺗﻣﺎد ﻋﻠﻰ اﻟﺳﻧدات ﺑﺎﻋﺗﺑﺎرﻫﺎ أدوات ديـن ﺳﺗزيـد ﻣن اﻟرﻓﻊ اﻟﻣﺎﻟﻲ وﺑﺎﻟﺗـﺎﻟﻲ ﺳـﺗزيـد ﻣـن ﻣﺧﺎطر اﻟﺷرﻛﺔ.

3ـ استخدام اﻟﺳـﻧدات ﺳـيـﻔرض ﻗيــوداً على الشركة وسيحد من قدرتها على اﺗﺧـﺎذ ﺑﻌـض اﻟﻘرارات اﻟﻣﺎﻟيـﺔ ﺧﺎﺻﺔ اﻟﻘرارات اﻟﻣرﺗﺑطﺔ ﺑﺗوزيـﻊ اﻷرﺑﺎح.

4ـ ﻗــد ﺗواﺟــﻪ اﻟﺷــرﻛﺔ مخاطر مرتبطة بتحركات اسعار الفوائد بحيث ان الفائدة في السوق ﺗﻧﺧﻔض إﻟﻰ ﻣﺎ دون ﻣﺳﺗوى اﻟﺳﻧد وﺑﺎﻟﺗﺎﻟﻲ ﺗﺻﺑﺢ ﻓواﺋد اﻟﺳﻧد ﻋﻠـﻰ اﻟﺷـرﻛﺔ أﻋﻠﻰ ﻣﻘﺎرﻧﺔ ﺑﺗﻛﺎﻟيـف اﻟﺗﻣويـل اﻟﺳﺎﺋدة ﻓﻲ اﻟﺳوق.

|

|

|

|

دراسة يابانية لتقليل مخاطر أمراض المواليد منخفضي الوزن

|

|

|

|

|

|

|

اكتشاف أكبر مرجان في العالم قبالة سواحل جزر سليمان

|

|

|

|

|

|

|

المجمع العلمي ينظّم ندوة حوارية حول مفهوم العولمة الرقمية في بابل

|

|

|